-

-

- 메일 공유

-

https://dev.stories.amorepacific.com/%ec%95%84%eb%aa%a8%eb%a0%88%ed%8d%bc%ec%8b%9c%ed%94%bd-%eb%8a%98-%ec%83%88%eb%a1%9c%ec%9a%b4-%ed%87%b4%ec%a7%81%ec%97%b0%ea%b8%88-db%ed%98%95%ea%b3%bc-dc%ed%98%95

늘 새로운 퇴직연금 DB형과 DC형

직장인 연금 설명서 #3

글

John (가명)

우리는 모두 언젠가 은퇴를 하지만, 연금은 먼 얘기처럼 들립니다. <직장인 연금 설명서> 칼럼을 통해 직장인이라면 알아야 할 ‘연금’ 관련 내용을 핵심만 쉽게 정리해 보겠습니다.

#INTRO

여러분의 퇴직연금은 DB형과 DC형 중 어떤 유형에 가입되어 있는지 알고 계시나요? 잘 모르겠다면 DB형일 가능성이 높습니다. 우리나라의 퇴직연금은 아직까지 DB형의 비중이 높고, DC형으로 변경하려면 본인이 직접 신청해야 하거든요.

사내 게시판에 매년 퇴직연금 교육 관련 글이 올라오지만 매번 볼 때마다 새롭습니다. 아무래도 평상시에는 관심을 갖기 어려운 주제여서 그런 것 같네요. 하지만 퇴직연금은 노후 준비를 위해 국민연금만큼이나 중요한 제도이기 때문에 관심을 갖고 숙지해야 합니다. 오늘은 퇴직연금에 대해 알아보도록 하겠습니다.

1 퇴직금? 퇴직연금?

과거에는 퇴직하면 퇴직금이라는 목돈을 받았습니다. 당시에는 근로자들에게 지급할 퇴직금 재원을 회사가 회사 명의의 계좌로 관리했죠. 하지만 IMF 이후 도산하는 회사가 늘어나면서 근로자들에게 퇴직금을 지급하지 못하는 회사가 급증했습니다. 그리고 한 번에 큰돈을 지급받다 보니 노후 자금이 아닌 다른 용도로 다 써버리는 문제도 생겼죠.

그래서 정부는 국민들의 안정적인 노후 보장을 위해 2005년 12월부터 퇴직연금 제도를 도입했습니다. 기업으로 하여금 근로자의 퇴직금을 외부의 금융기관에 적립하게 한 것이죠. 그리고 이 재원을 기업(DB형) 또는 근로자(DC형)가 운용하게 하여 55세 이후에 연금으로 수령하도록 유도하고 있습니다.

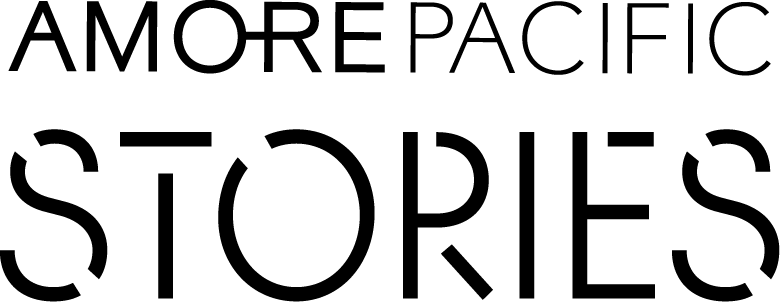

퇴직연금은 DB형과 DC형 2가지 유형이 있는데요. 하나씩 살펴보겠습니다.

* 개인형 퇴직연금 IRP는 4화 개인연금 부분에서 따로 다루겠습니다.

퇴직연금 DB형 DC형 비교 / 출처: 금융감독원 내용 발췌 직접 작성

1) 퇴직연금 DB형

먼저 DB형은 확정급여형(Defined Benefit)의 영문 줄임말인데요. 근로자가 퇴직 시에 받을 금액이 근무기간과 임금에 의해 확정되어 있다는 뜻입니다. DB형 퇴직 급여의 계산식은 다음과 같습니다.

퇴직 직전 3개월의 1일 평균 임금 x 30(일) x (재직일수÷365)

* 상세한 퇴직급여액 조회는 AP&I 퇴직금 계산기 또는 고용노동부 퇴직금 계산 페이지에서 가능하니 참고해주세요.

* 고용노동부 퇴직금 계산: https://labor.moel.go.kr/cmmt/calRtrmnt.do

퇴직연금 DB형은 기업이 금융회사를 통해 적립금을 운용하며, 운용 결과에 대한 책임을 집니다. 즉, 근로자는 회사의 운용 수익과 상관없이 정해진 계산 방식대로 퇴직 급여를 받을 수 있는 것이죠.

2) 퇴직연금 DC형

다음으로 퇴직연금 DC형은 확정기여형(Defined Contribution)의 영문 줄임말인데요. 회사가 매년 근로자의 퇴직 계좌에 정산해 주는 방식입니다. 회사는 직원의 연간 임금 총액의 약 12분의 1 금액을 근로자 퇴직 계좌에 적립합니다.

DB형과는 달리 DC형은 근로자가 직접 적립금을 운용합니다. 즉, 근로자가 직접 투자해야 하기 때문에 운용 성과에 따라 은퇴 후 받을 수 있는 적립액이 달라지게 됩니다.

2 DB형과 DC형, 뭐가 더 유리할까?

퇴직연금 DB형과 DC형 중에서 어떤 유형이 더 유리하다고 콕 집어 말하기는 어렵습니다. 개인이 처해있는 상황이나 투자 성향에 따라 달라질 수 있기 때문인데요. DB형과 DC형이 유리한 경우를 구분해 보겠습니다.

"퇴직연금 뭐가 좋지?" DB형·DC형 고를 때 '이것' 확인하세요 / 출처: 머니S 2022-11-22

1) DB형이 유리한 경우

임금상승률이 높고 근속연수가 긴 회사

DB형은 최근 3개월 평균 임금 x 근속연수로 급여가 책정되기 때문에 퇴사 직전 임금과 근속연수가 중요합니다. 즉, 둘 다 높은 회사일 수록 퇴직금 재원을 극대화할 수 있죠.

투자에 자신이 없거나 안정을 추구하는 경우

본인이 투자만 하면 마이너스가 나거나, 안정적인 투자 성향이라면 DB형이 더 적합할 수 있습니다. DB형은 내가 아무것도 하지 않아도 열심히 회사만 다니면 자연스럽게 퇴직금 재원도 쌓여가기 때문이죠.

2) DC형이 유리한 경우

임금상승률이 낮거나 임금피크제를 운영하는 회사

회사의 임금상승률이 평균 대비 낮은 편이라면 DC형이 유리할 수 있습니다. 단적인 예로 임금이 오르지 않는 회사라면, DC형으로 금리 2%짜리 예금만 가입해도 훨씬 이득이죠.

또한 임금피크제를 운영하는 회사라면, 임금피크제가 시행되기 전에 DC형으로 전환해야 합니다. 임금피크제로 인해 연봉이 줄어들게 되면 퇴직 급여 역시 줄어들기 때문에, 연봉이 줄기 전에 DC형으로 전환하는 것이 유리합니다.

투자에 관심이 많고 이해도가 높다면

평소 투자에 관심이 많거나 임금상승률보다 높은 수익률을 꾸준히 낼 수 있다면 DC형이 유리할 수 있습니다.

특히 2-30대의 경우 퇴직연금 개시 시점인 55세까지 시간이 많이 남았기 때문에 조금 더 적극적인 운용이 가능합니다. 즉, 이 시기를 연금 자산을 늘릴 수 있는 기회로 삼을 수 있는 것이죠.

* DB형에서 DC형으로 전환은 가능하지만, DC형에서 DB형으로 전환할 수는 없기 때문에 전환은 신중히 결정해야 합니다.

3 DC형 수익률이 고민이라면?

1) 디폴트옵션을 활용하자

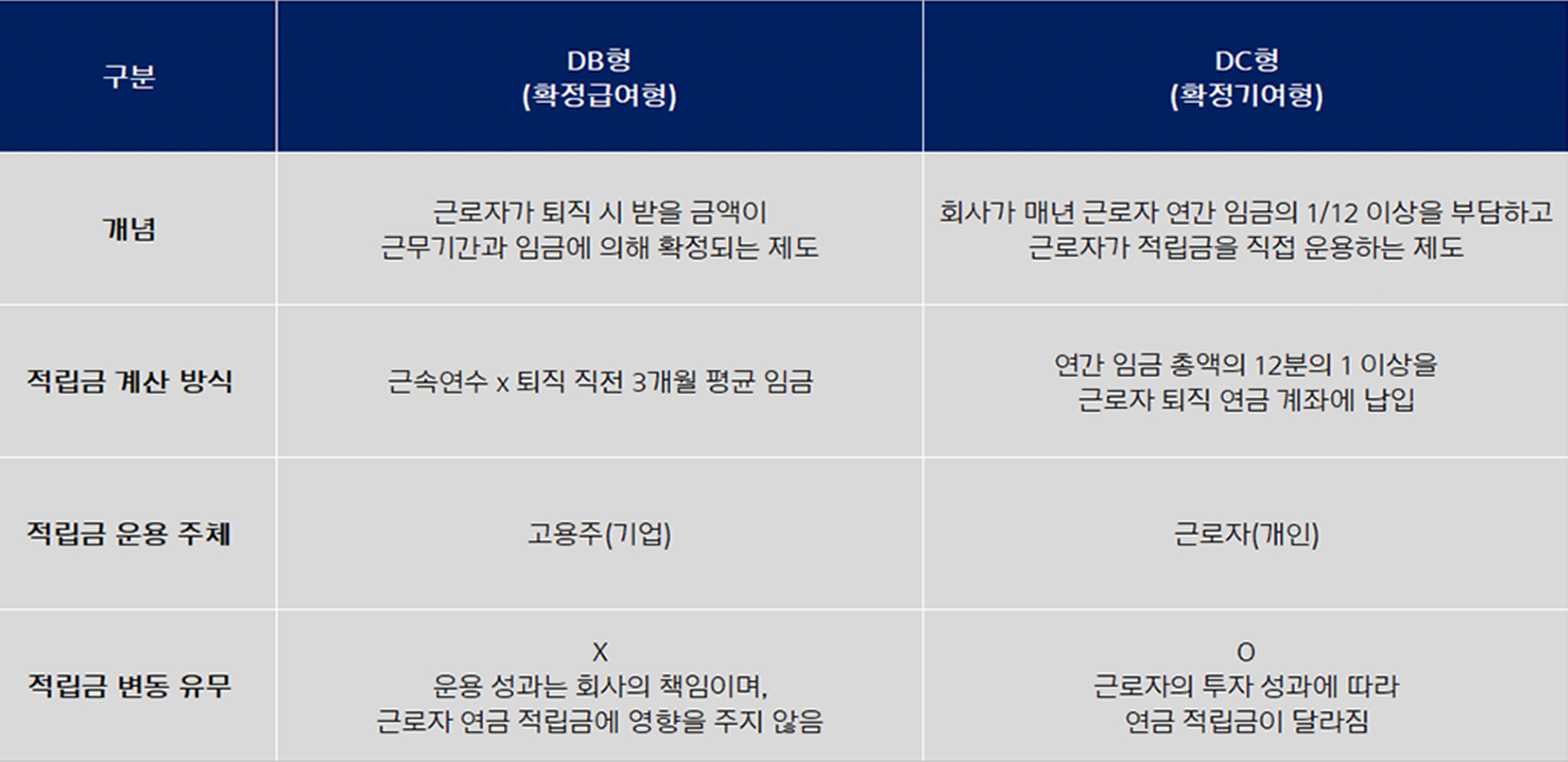

디폴트옵션은 근로자가 본인의 퇴직연금을 운용할 금융상품을 지정하지 않을 경우, 사전에 정해진 방법으로 적립금이 운용되는 제도를 말합니다. 한 조사에 따르면 ‘DC형의 상품을 한 번도 교체한 적 없다’는 비율이 68.4%나 되었는데요. 디폴트옵션은 이렇게 방치된 퇴직연금의 수익률을 끌어올리기 위해 도입된 것입니다.

30~50代 직장인 68% "퇴직연금 상품 바꾼 적 없다" / 출처: 한국경제신문 2021-07-26

“퇴직연금 수익률 높인다”…디폴트 옵션 12일 도입 / 출처: MTN 뉴스 2022-07-05

퇴직연금제도가 잘 발달한 미국, 호주 등 주요 선진국에서도 일찌감치 디폴트옵션 제도를 도입해 운영해 왔으며, 연평균 6~8%의 안정적인 성과를 내고 있습니다. 장기 상품인 퇴직연금의 특성상 방치되기 쉽다는 점을 고려하면, 디폴트옵션 설정이 수익률 개선을 위한 좋은 방안이 될 수 있습니다.

2) 잘 모르겠다면? TDF로 시작

TDF(Target Date Fun)란 생애 주기에 따라 위험자산 비중을 자동으로 조절하는 펀드로, 은퇴 시점에 맞춰 자동으로 주식과 채권의 비중을 조절해 운용한다는 특징이 있습니다. 젊을 때는 주식 비중을 높여 적극적인 투자를 통해 수익을 높이고, 은퇴 시점이 다가올수록 채권 비중을 높여 안전성을 높이는 것이죠.

출처: 미래에셋증권

다만 운용보수가 높다는 단점이 있기 때문에 주의해야 합니다. 그래서 입문자라면 알아서 투자해 주는 TDF에 먼저 조금씩 투자해 보면서 감각을 익힌 후, 이후에는 운용보수가 낮은 ETF에 직접 투자하는 것을 권장드립니다.

3) 국민연금처럼 투자하면 어떨까(Feat. 디딤펀드)

국민연금처럼 투자하는 것도 좋은 방법이 될 수 있습니다. 국민연금은 1,000조가 넘는 적립금을 운용하면서도 연평균 누적 수익률 5.92%이라는 우수한 수익률을 거두고 있거든요. 국민연금 투자 전략의 핵심은 ‘자산 배분’ 인데요. 자산 배분 전략이란 국내 주식과 해외 주식, 채권, 대체자산 등에 분산투자하여 안정적으로 수익을 내는 방식입니다.

9월 출시 예정인 ‘디딤 펀드’는 국민연금의 투자 콘셉트와 유사한 ‘자산배분형 펀드’입니다. 퇴직연금 수익률 개선을 위해 금융투자협회에서 자산운용사들과 함께 만든 만들었죠. 어떤 상품이 나올지는 앞으로 지켜봐야겠지만, 디딤펀드를 통해 원금보장형 상품보다는 높은 수익을 비교적 안정적으로 낼 수 있을 것으로 생각됩니다.

4 퇴직연금은 연금으로 수령하면 더 좋다?

“퇴직금 70만원 더 받았다”... 정년 앞두고 알아야 할 절세법 / 출처: 조선일보 2024-04-29

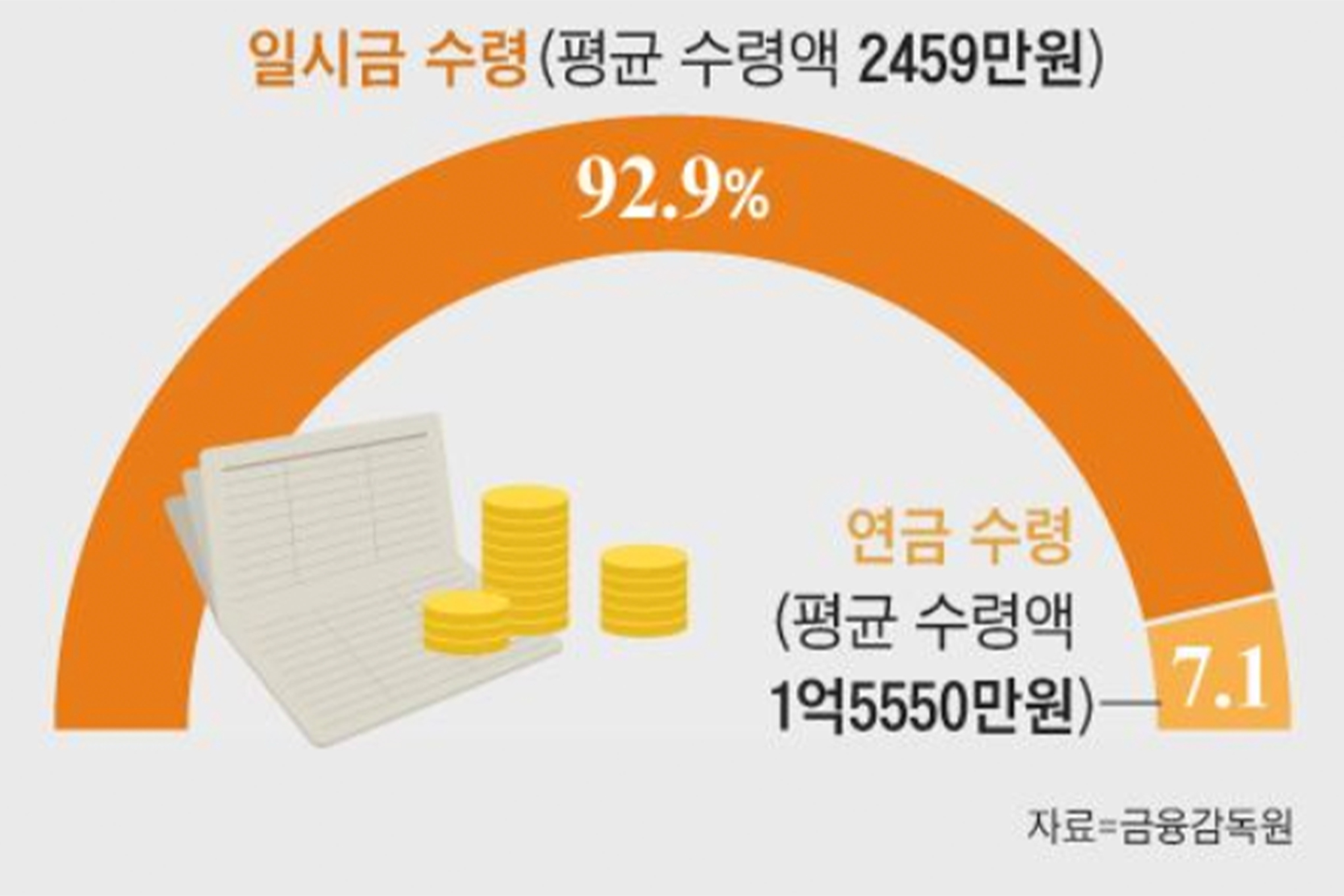

2022년 기준으로 퇴직연금 수령이 시작된 계좌 457,468개 중 연금 수령 비율은 7.1% 입니다. 즉, 100명 중 7명만 퇴직연금을 연금으로 수령하고 나머지 93명은 일시금으로 수령한다는 것이죠. 퇴직금을 연금으로 수령하게 하여 근로자의 안정적인 노후를 보장한다는 퇴직연금 도입 취지가 무색한 결과입니다.

하지만 현실적으로 국민연금만으로는 적정 노후 생활비를 충당하기로 어렵기 때문에, 퇴직연금을 통해 노후 현금을 확보해야 합니다. 또한 후술할 연금 수령 시의 혜택 때문에라도 퇴직연금은 연금으로 수령하는 것이 좋습니다.

1) 퇴직소득세 감면

퇴직연금은 55세 이후 연금으로 수령할 수 있는데요. 이 때 연금으로 수령하지 않고 일시금으로 수령할 경우 퇴직소득세가 발생합니다. 그런데 연금으로 수령할 경우 퇴직소득세의 30%를 감면 받을 수 있죠. 그리고 연금 수령 기간이 10년을 초과할 경우, 초과한 시점부터는 40%를 감면해 줍니다.

예를 들어 25년 만근 후 퇴사하여 3억 원의 퇴직급여를 지급받았다고 해볼게요. 이 때 일시금으로 받을 경우 퇴직소득세 실효세율은 6.6%로 1,980만 원입니다. 반면 연금으로 수령할 경우 10년차까지는 30%를 감면받아 4.62%씩 부과됩니다. 10년 간 연금으로 수령했다면 퇴직소득세가 1,980만 원에서 1,386만 원으로 줄어들어 594만 원을 세이브할 수 있는 것이죠.

2) 과세 이연 효과

퇴직금을 일시금으로 수령한다면 지급 시점에 퇴직소득세가 원천징수됩니다. 반면 연금으로 수령할 경우 연금 수령 시점까지는 퇴직소득세가 당장 부과되지 않습니다.

세금 납부를 미루는 것이기 때문에 더 많은 금액으로 운용하여 복리 효과를 극대화 할 수 있습니다. 이를 ‘과세 이연 효과’라고 하는데요. 다시 말해 세금 납부 시점을 나중으로 미뤄서(=과세를 이연하여) 세금과 퇴직금을 함께 운용할 수 있기 때문에 수익을 극대화시킬 수 있는 것이죠.

#OUTRO

앞서 살펴본 것처럼, 우리나라의 퇴직연금은 방치되어 있는 경우가 상당히 많습니다. 이렇게 방치된 데에는 여러 이유가 있겠지만, 가장 큰 이유는 노후 준비에 대한 외면과 무관심이 아닐까 생각합니다. 하지만 안정적인 노후를 위해서는 퇴직연금을 이해하고 적절히 활용해야 합니다. 그래야만 각자 상황에 유리한 선택을 할 수 있고, 궁극적으로는 나의 연금 재원을 극대화할 수 있기 때문이죠.

마지막 4화에서는 개인연금(연금저축/IRP 등) 준비 방법에 관한 칼럼으로 찾아오겠습니다.

참고자료

전국투자자교육협의회(https://www.kcie.or.kr/)

내 은퇴통장 사용설명서 – 이천(2022.12.12)

퇴직연금 고수되기 – 강영선, 민주영(2023.06.29)

-

좋아해

0 -

추천해

0 -

칭찬해

0 -

응원해

0 -

후속기사 강추

0

Array

(

[switch_themes] => 1

[edit_themes] => 1

[activate_plugins] => 1

[edit_plugins] => 1

[edit_users] => 1

[edit_files] => 1

[manage_options] => 1

[moderate_comments] => 1

[manage_categories] => 1

[manage_links] => 1

[upload_files] => 1

[import] => 1

[unfiltered_html] => 1

[edit_posts] => 1

[edit_others_posts] => 1

[edit_published_posts] => 1

[publish_posts] => 1

[edit_pages] => 1

[read] => 1

[level_10] => 1

[level_9] => 1

[level_8] => 1

[level_7] => 1

[level_6] => 1

[level_5] => 1

[level_4] => 1

[level_3] => 1

[level_2] => 1

[level_1] => 1

[level_0] => 1

[edit_others_pages] => 1

[edit_published_pages] => 1

[publish_pages] => 1

[delete_pages] => 1

[delete_others_pages] => 1

[delete_published_pages] => 1

[delete_posts] => 1

[delete_others_posts] => 1

[delete_published_posts] => 1

[delete_private_posts] => 1

[edit_private_posts] => 1

[read_private_posts] => 1

[delete_private_pages] => 1

[edit_private_pages] => 1

[read_private_pages] => 1

[delete_users] => 1

[create_users] => 1

[unfiltered_upload] => 1

[edit_dashboard] => 1

[update_plugins] => 1

[delete_plugins] => 1

[install_plugins] => 1

[update_themes] => 1

[install_themes] => 1

[update_core] => 1

[list_users] => 1

[remove_users] => 1

[promote_users] => 1

[edit_theme_options] => 1

[delete_themes] => 1

[export] => 1

[manage_kboard] => 1

[manage_polls] => 1

[create_notes_elementor-pro] => 1

[edit_notes_elementor-pro] => 1

[delete_notes_elementor-pro] => 1

[read_notes_elementor-pro] => 1

[edit_others_notes_elementor-pro] => 1

[delete_others_notes_elementor-pro] => 1

[read_others_private_notes_elementor-pro] => 1

[wpseo_manage_options] => 1

[aioseo_manage_seo] => 1

[aioseo_page_analysis] => 1

[aioseo_page_general_settings] => 1

[aioseo_page_advanced_settings] => 1

[aioseo_page_schema_settings] => 1

[aioseo_page_social_settings] => 1

[view_all_aryo_activity_log] => 1

[manage_admin_columns] => 1

[administrator] => 1

)